尊龙凯时app官方网站-数读「奶酪」:明星单品奶酪棒,何以陨落?

“奶酪第一股”妙可蓝多曾经一度被视为中国奶酪市场的领军品牌,近期却遭遇了营收和净利润下降的双重挑战。据公开数据,2023年,妙可蓝多实现营业收入40.49亿元,同比下降16.16%;归母净利润0.63亿元,同比下降53.90%。

曾经被视作乳业增长点的奶酪,怎么突然就不香了?老少咸宜,即可作为零食又可作为早餐的奶酪制品,怎么突然就走上了“下坡路”?

本周,基于马上赢线下零售监测网络中的数据,马上赢带您数读「奶酪」。

一、奶酪类目概况1、“行业升级”旗手面对多重挑战

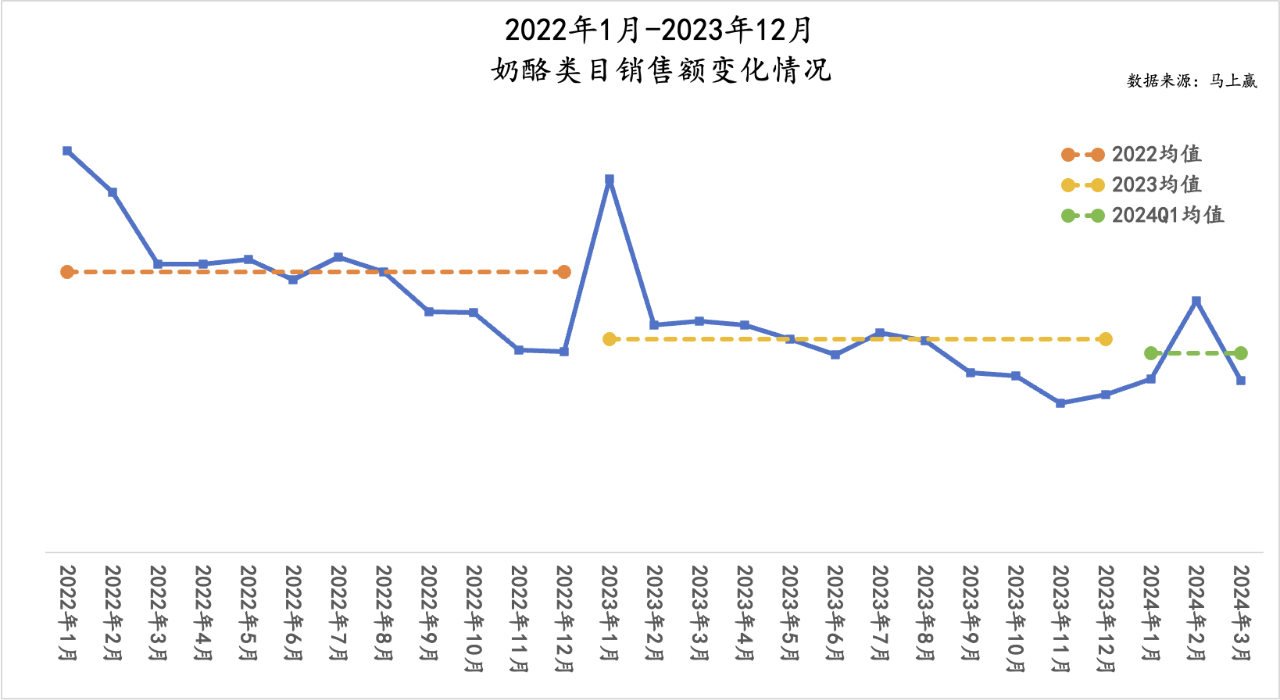

基于马上赢线下零售监测网络中的数据,从2022年1月至今,奶酪类目的整体销售额呈现较明显的阶梯性下滑趋势。从销售均值来看,2022年、2023年以及刚刚过去的2024年第一季度,均值均在下降通道中。即便在2023年1月和2024年2月两个春节月中销售出现了明显的上升,但是整体下落趋势不变。

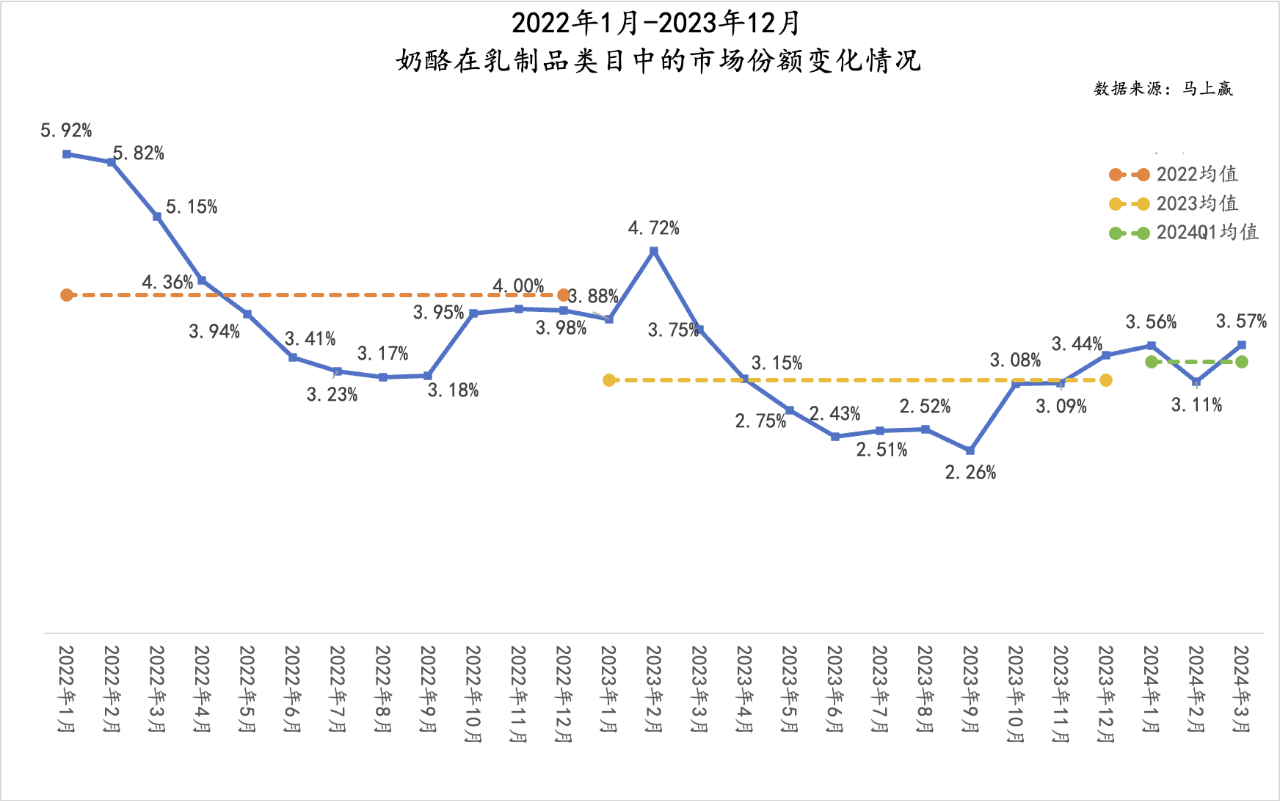

结合奶酪在乳制品类目中的市场份额变化,奶酪类目面对的情况或许更加严峻:奶酪在乳制品类目中的市场份额占比从2022年1月的最高点5.92%滑落至2024年第一季度的3.5%左右,下滑幅度约为40%。

值得关注的还有奶酪类目在两个春节月的不同表现:虽然在2023年和2024年的两个春节月销售额环比都有明显的上升,但是奶酪类目在乳制品类目中的市场份额变化却呈现出了不一样的趋势——在2023年,奶酪的市场份额在春节月也有明显的上升;而到了2024年,却是明显下降。

结合此前马上赢发布的《2024春节食饮零售观察》中的部分信息,对比2023年春节与2024年春节消费数据,乳制品类目本身占食品类目市场份额相对稳定,纯牛奶类目还有0.57%的微涨。奶酪作为过去乳制品类目中“消费升级”的典型代表,如果在春节大家购物升级意愿更浓、礼赠场景更多的时间节点出现类目份额回落的情况,恐怕更多面对的是品类心智的动摇。

2、产品形态:奶酪棒是真“顶流”

在2023年销售TOP25的奶酪类目产品中,奶酪棒绝对是“顶流”——除了一款妙可蓝多的芝士片和一款百吉福的奶酪杯以外,其他都是各式各样的奶酪棒。妙可蓝多共有14款产品上榜,其次是伊利(7款)、妙飞(3款)、百吉福(1款)。

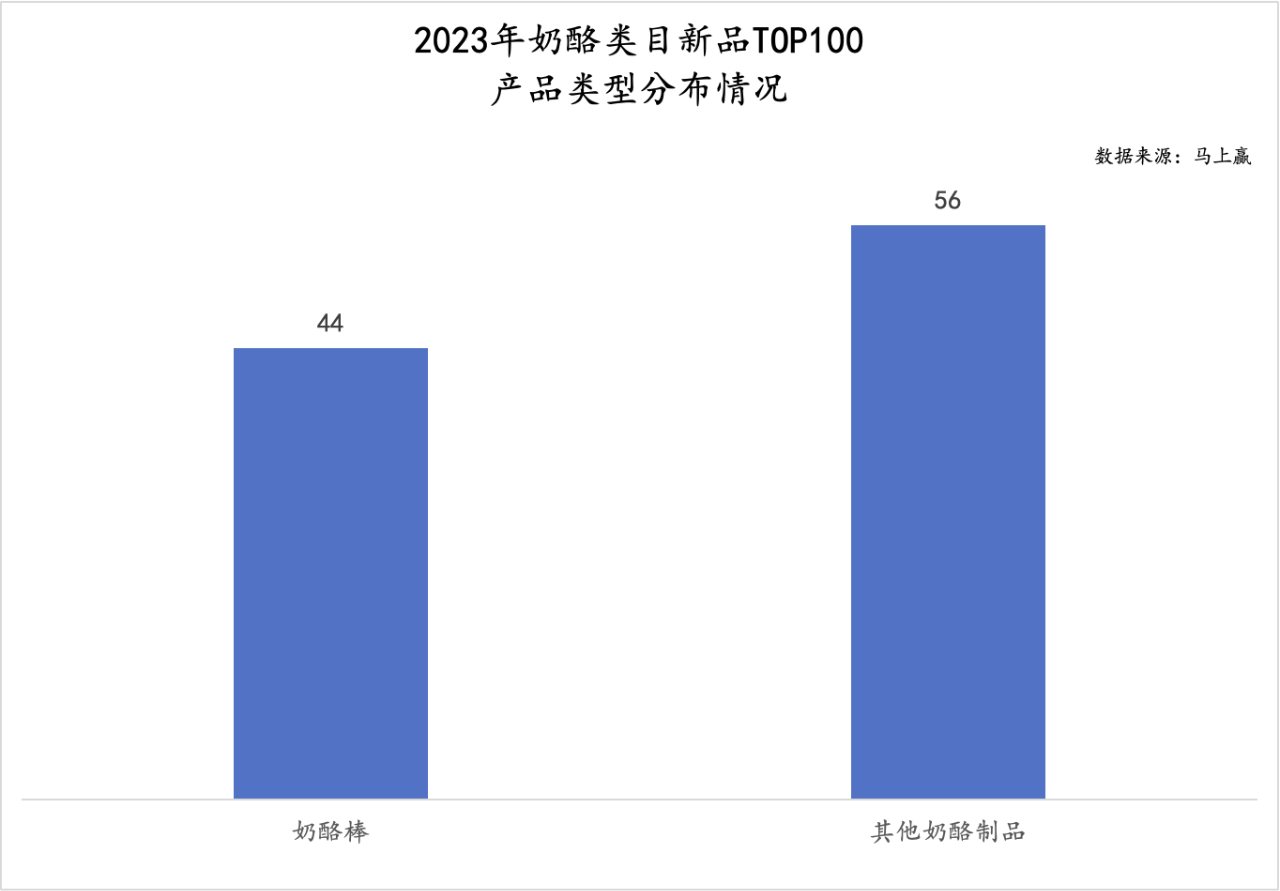

除此以外,在奶酪类目2023年TOP100新品的产品类型分布上,奶酪棒也是大热门,—共有44款产品上榜,是市场上最受欢迎的奶酪新品类型;其他奶酪制品新品达到56款,虽然高于奶酪棒,但其中包含了多种形态的奶酪产品,包括切片奶酪、涂抹奶酪、杯装奶酪等形态,也包括布拉塔奶酪、蓝纹芝士、马苏里拉芝士等细分奶酪品类,表明企业也在推出更加多元的奶酪制品满足消费者的需求。

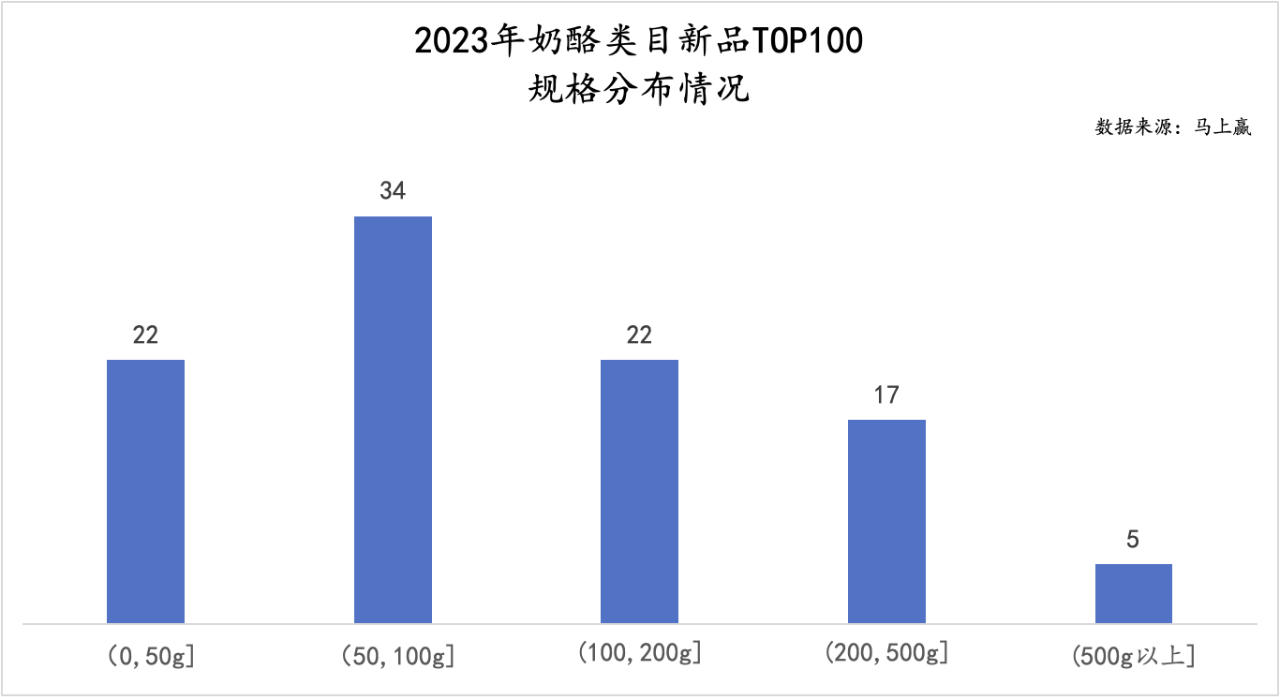

从规格上而言,TOP100新品集中在200g及以下,这可能与消费者对于尝试新产品或便携式零食的需求有关。

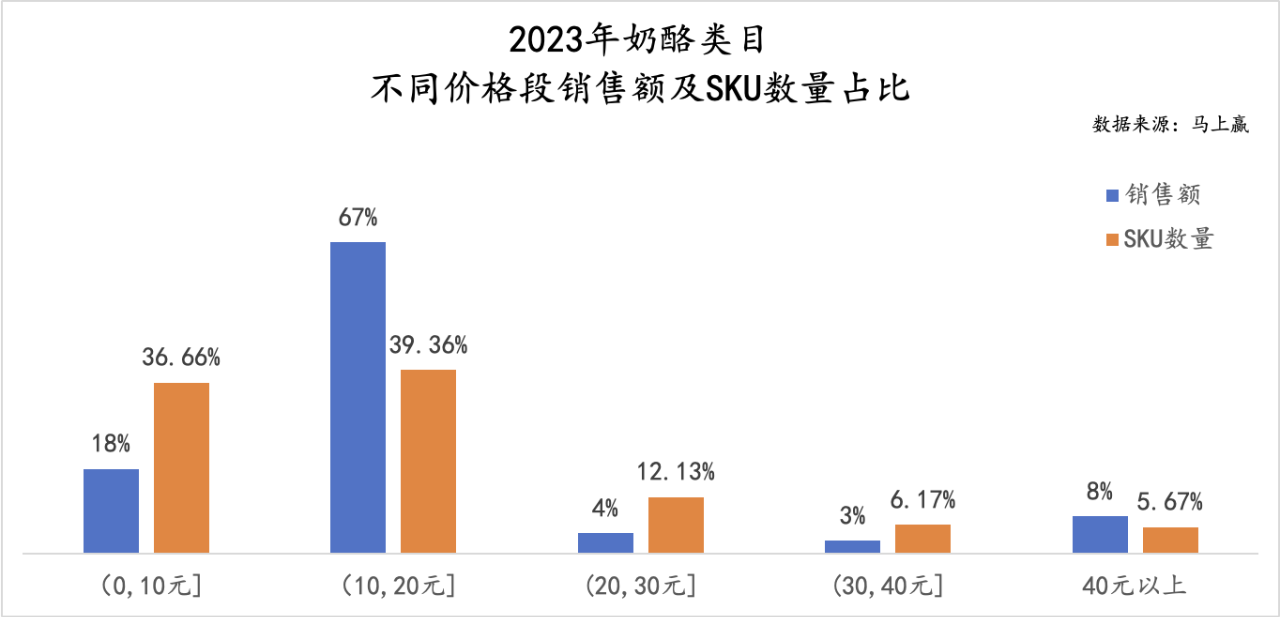

3、价格分布:20元及以下产品贡献85%的销售额

观察奶酪产品的价格带,20元及以下产品SKU数量占比超过75%,同时贡献了85%的销售额。除此以外,值得注意的是40元以上产品SKU占比为5.67%但是贡献了8%的销售额,这有可能来自于“小而美”的高端奶酪产品,也有可能来自于容量更大、单价更低的奶酪棒产品。相比来说,在20~40元这一价格带内,虽然存在将近20%的SKU,但实际的销售额占比较低,这一价格带似乎已经超过了消费者对于品类的价格心智范围。

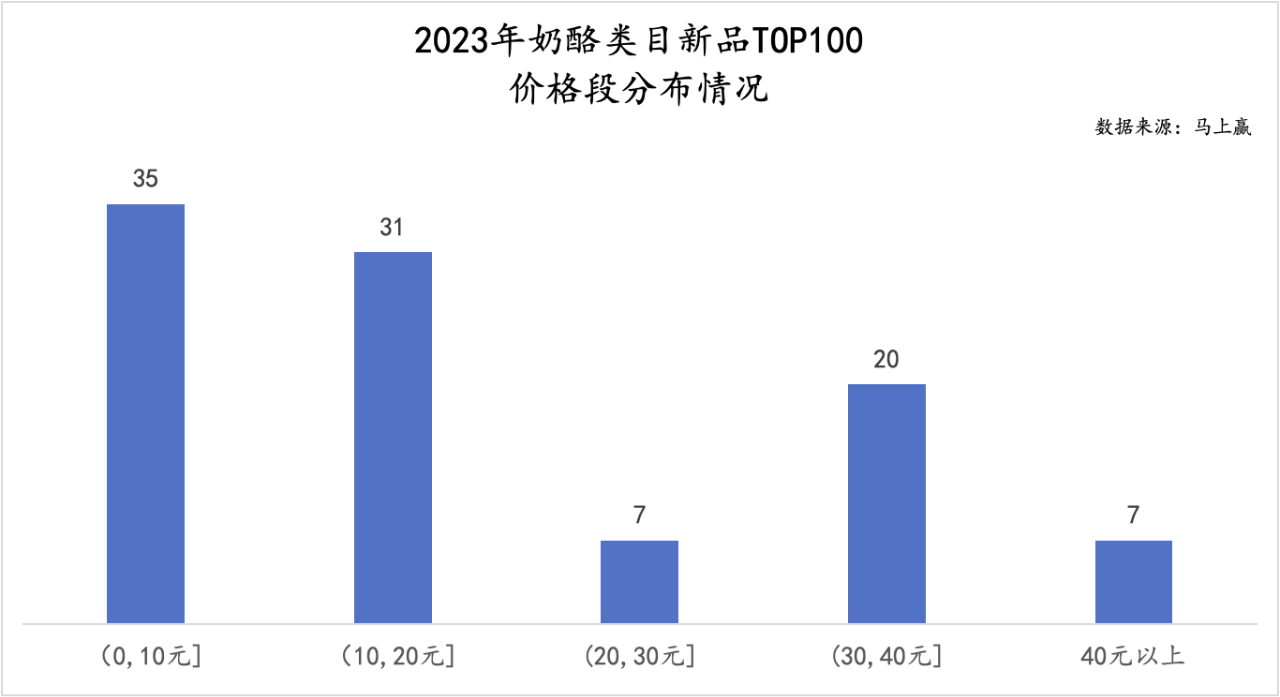

观察TOP100新品情况,20元及以下产品也占了大多数,共61款;其次是30-40元区间,共20款。奶酪在国内依旧属于新生品类,相对较低的价格,对于拉新而言,门槛更低。

4、地区、业态分布:大业态显著更高,区域差异不明显

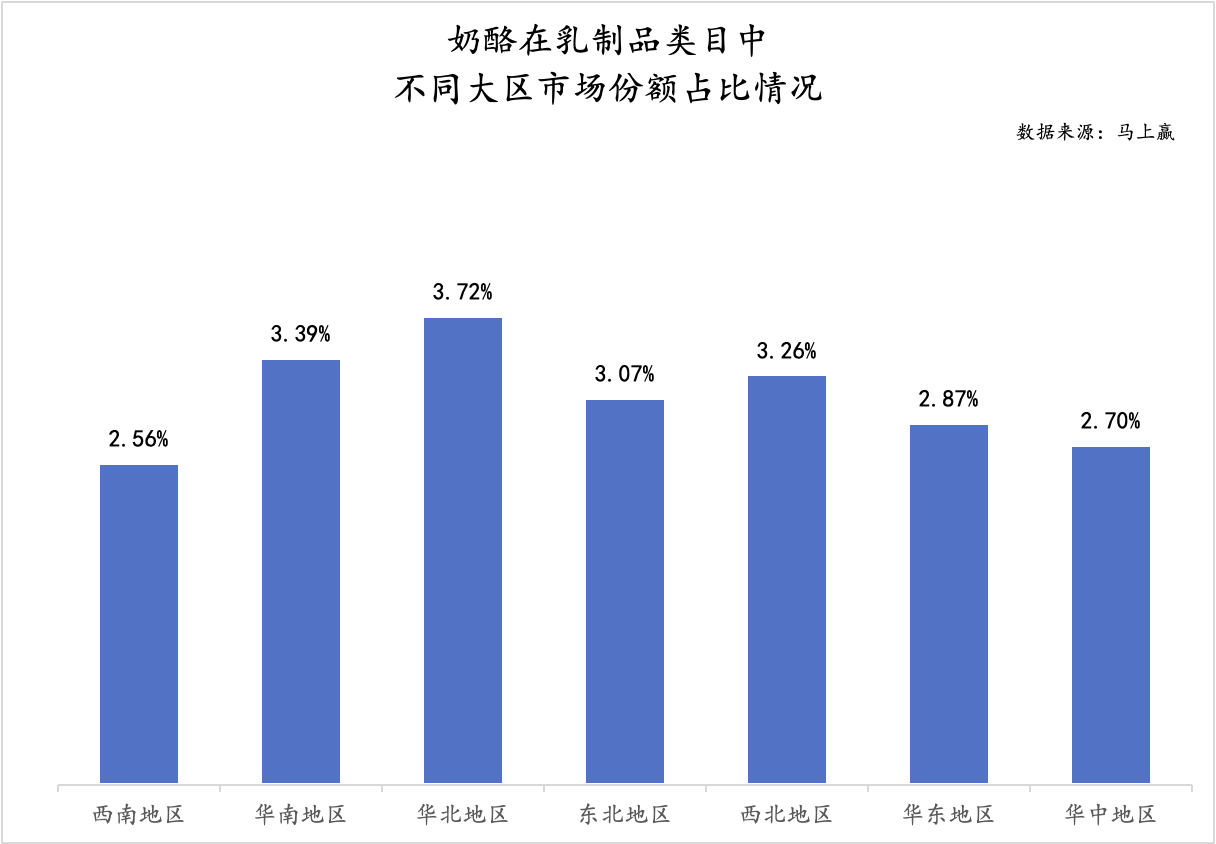

观察奶酪在乳制品类目中不同大区市场份额占比情况,华北、华南地区略高,西南地区相对较低;但是整体而言,地区上并没有显著差别,奶酪在乳制品中的消费份额与经济发展水平的相关性并不强。

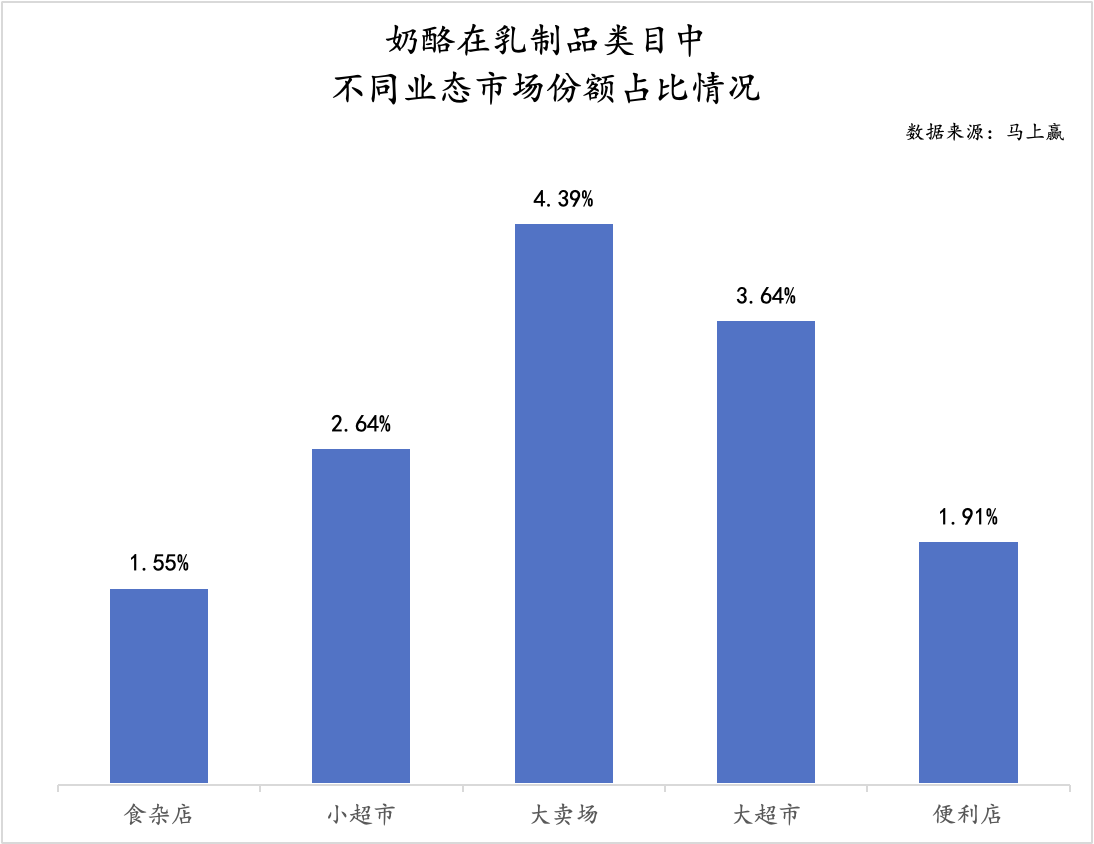

在业态表现上,奶酪在不同销售业态的占比表现出了比较显著的差异。可以看到,大卖场、大超市等大业态对于奶酪在乳制品中的销售占比显著高于小业态,这或许也与消费场景相关,大业态会包含更多的家庭采购,奶酪则常在家庭采购中出现。相比小业态则以个人即时消费更多,该场景下奶酪的消费占比较少。

二、成也奶酪棒,败也奶酪棒?事实上,近年来中国奶酪市场的快速发展,离不开奶酪棒。

最开始,奶酪棒作为一种乳制品零食,既满足了孩子们对口味的喜好,又满足了父母们对健康和营养的需求,乘着消费升级的东风获得了快速的增长;又恰逢液奶增速放缓,上游成本上升,中国乳业急需结构转型——供需两端一拍即合,涌现出了妙可蓝多、妙飞、奶酪博士等品牌。

当时的奶酪棒曾经是中国乳业升级的希望,是中国奶酪普及的开端,是奶酪制品口味导入的必经之路。

然而,主打儿童零食场景的奶酪棒似乎很快摸到了概念和增长上的天花板,特别是在消费者越来越懂行、性价比越来越重要的当下,一半是奶酪,另一半是牛奶、糖、卡拉胶等其他配料的“混血儿”奶酪棒,似乎很难带领奶酪整个类目突围,更遑论在成人和儿童的日常消费场景中占据稳定的“一席之地”。

1、产品:“干酪、再制干酪与干酪制品”傻傻分不清?

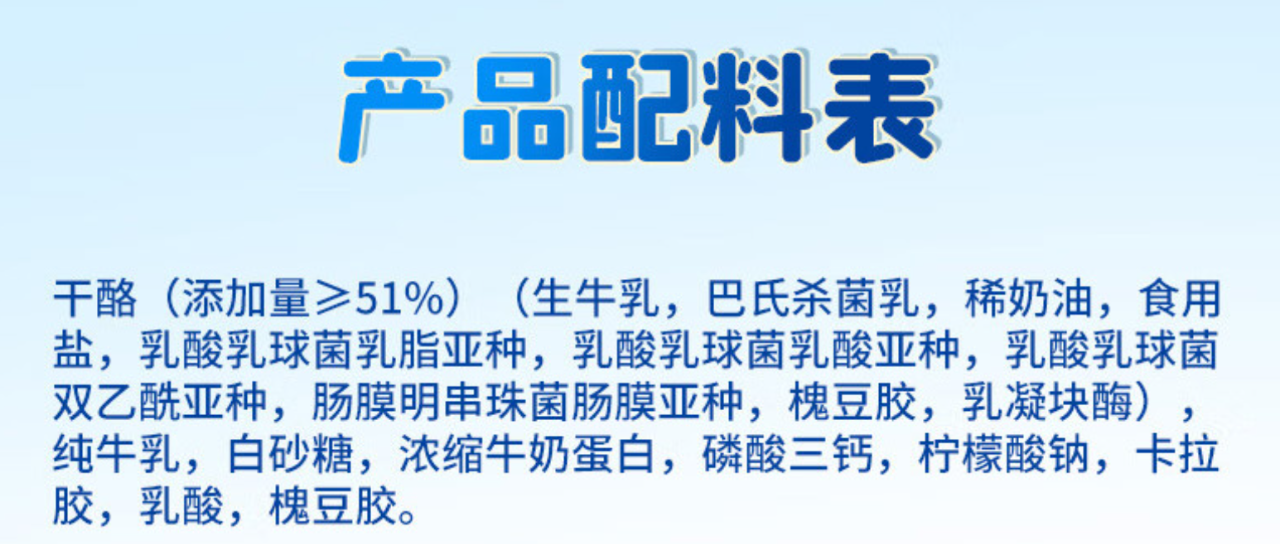

这是一张很典型的奶酪棒配料表:干酪添加量不少于51%,加上牛奶、糖、卡拉胶等其他配料调味、塑形,最终成为一支孩子们喜欢的奶酪棒。不少企业期待用这样一款价格门相对槛低、口味大众化的产品开启奶酪的市场,然而在消费者心中,特别是孩子们眼里,这样一款产品到底是奶酪,还是奶酪味的变种甜果冻?

图片来源:某奶酪品牌官网

我国食品安全国家标准GB 5420-2021《食品安全国家标准 干酪》中对相关类型产品有明确定义:干酪也可称为“奶酪”,并将干酪定义为:成熟或未成熟的软质、半硬质、硬质或特硬质、可有包衣的乳制品,其中乳清蛋白/酪蛋白的比例不超过生(或其他奶畜)乳中的相应比例(乳清干酪除外)。

从产品本身而言,如果根据国家标准中的定义,所谓奶酪制品中“真正的奶酪”其实只有配料表第一位的干酪。之所以标注了添加量不少于51%,并不是企业在秀肌肉,而是根据国家卫生健康委、市场监管总局联合发布的GB25192—2022《食品安全国家标准 再制干酪和干酪制品》(以下简称新国标),只有添加50%以上干酪的产品才能明确为再制干酪,再少就只能是干酪制品。

明确标识>51%干酪含量,图片来源:妙可蓝多官网

以国家标准回头看上文中的奶酪类目的TOP25 SKU,所有产品全部都是“再制干酪”或“干酪制品”。所谓的奶酪,其实只是添加物和概念名称而已。

另一个在产品层面常被提起的则是奶酪棒的补钙、补铁、蛋白质充足等特性,似乎作为固体的奶酪棒或奶酪类产品相比其他形态的乳制品(液态奶、发酵酸奶等)有更高的营养补充效率。我们截取了市面上某两款乳制品产品,一款为奶酪棒类型产品,另一款则是常见的纯牛奶,通过其营养成分表来比较其蛋白质、钙的含量。

对比奶酪棒和纯牛奶的营养元素,我们发现:从奶酪棒中获取蛋白质和钙,性价比并不高。更何况,奶酪棒里的蛋白质和钙来源,并不一定全部来自于干酪,也有可能是添加的浓缩乳清蛋白、磷酸三钙。

2、越来越务实的消费者

这些信息对于从业者而言属于常识,但是对于刚开始接触奶酪的消费者而言却有一定门槛。

奶酪棒最初主要面向的是那些更加关注孩子成长营养的中产阶级父母,他们有能力支付溢价,并且愿意尝试标榜为‘更好’的产品。这部分人群通常受教育程度较高,能够迅速获取到相关的专业信息。因此,他们对奶酪产品的认知可能会飞速的更新迭代,当他们意识到奶酪棒并不是足够“好”的奶酪产品时,自然会减少对奶酪棒的消费。

除了消费群体本身的一部分特殊性,整体消费大环境的变化也正在迫使中产父母们越来越精明,每一分钱都要花得明明白白。中产正在面对越来越多的现实压力,被消费主义包装的梦境逐一被戳破,何况是小小的一根奶酪棒。

奶酪在中国发展的理想状态是从奶酪棒开始持续升级过渡到更丰富多元的奶酪及相关产品,但这些尚未成为必需品的产品升级都需要大环境做支撑。奶酪(确切的说是奶酪棒)诞生于需求疲软的“潜伏期”,没能完整经历消费升级的好时光,消费习惯的底子还比较薄弱就迎头撞上了消费降级,才会在半山腰不上不下。

三、一鲸落,万物生?虽然奶酪棒在当前是奶酪类目中的主力产品,但是奶酪棒的未来或许并不能代表奶酪类目的未来。

基于马上赢线下零售监测网络中的数据,2022年至今,奶酪口味的SKU数量在多个品类都呈现出上升趋势,这说明奶酪产品正在确确实实被更多人知道和接受;在山姆、Ole等大型商超,我们也看到了奶酪专柜,向消费者展示着来自于全球各地独具特色的奶酪产品。

如果说奶酪棒的爆发是乳制品行业的结构升级,那或许奶酪棒的回落是奶酪行业的结构升级。在未来,奶酪行业还有哪些机会?

TO B业务:餐饮连锁化率进一步上升,奶酪在西式快餐、烘焙轻食、新茶饮门店都有很不错的产品呈现,TO B业务依旧有很多机会值得尝试;

更多元的产品消费场景,从高频场景找需求:可以是价格相对较低但是并不影响美味的干酪制品芝士酱,打开轻食、烘焙场景;也可以是风味各异的奶酪搭配各种酒类,开拓社交场景;也可以是芝士碎等再制干酪,点缀家庭烹饪场景……

“小而美”暂避风头:奶酪棒产品同质化严重,竞争也越发激烈,越来越多的消费者也在“祛魅”。相对而言其他的奶酪制品,依旧有机会做小而美的中高端生意,维持品类心智,暂避风头,待春暖花开。

做好吃的儿童零食+营销大力出奇迹,这是一条容易的路,即便不是奶酪棒,其他类目也有机会可以快速获得市场;但是用好产品为消费者提供新的价值,通过传递价值提高消费,顺道培育新的乳制品市场,这是一条漫长的路。

中国人均乳制品消费量与世界平均水平相比还有不少空间,回顾历史,在国家的支持和企业的努力下,中国用了30多年才让国人逐渐养成喝牛奶的习惯;奶酪消费要想向欧美国家看齐,或许也需要更多的时间与空间。